Lãi suất liên ngân hàng đảo chiều

Thị trường tiền tệ sau khoảng 2 tuần ghi nhận cân bằng đã bất ngờ đảo chiều từ cuối tuần trước. Trong đó, biến động trên thị trường này đã khiến Ngân hàng Nhà nước phải thay đổi phương thức can thiệp vào thị trường từ bơm tiền Đồng ra thị trường sang rút tiền về.

Cụ thể, biểu đồ lãi suất cho vay liên ngân hàng sau giai đoạn tăng dựng đứng từ vùng 0,8%/năm (kỳ hạn qua đêm) lên trên 5%/năm vào trung tuần tháng 7 và đi ngang vùng trên 4%/năm từ cuối tháng 7 đến tuần đầu tháng 8. Tuy nhiên, lãi suất cho vay trên kênh này đã bất ngờ đảo chiều từ ngày 10/8.

Tính đến ngày 12/8, lãi suất cho vay VNĐ kỳ hạn qua đêm giữa các ngân hàng đã giảm mạnh về mức 2,67%/năm, thấp hơn 0,63 điểm % so với phiên liền trước và đánh dấu phiên giảm thứ 4 liên tiếp. Nếu so với mức đỉnh 5,13%/năm ghi nhận vào cuối tháng 7, lãi suất cho vay qua đêm chéo giữa các ngân hàng đã giảm 2,46 điểm % chỉ sau hai tuần.

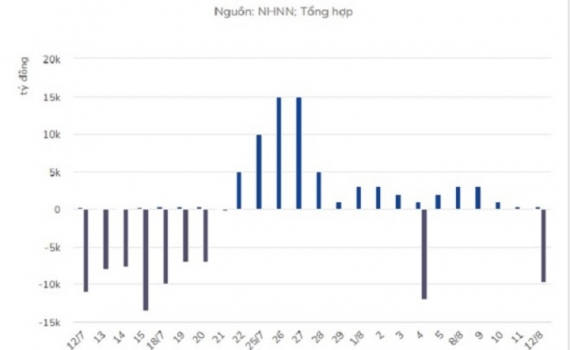

Diễn biến đảo chiều của đường cong lãi suất trên kênh liên ngân hàng diễn ra trong bối cảnh NHNN đã bơm ròng hàng chục nghìn tỷ đồng vào hệ thống trong gần 3 tuần trước đó.

Cụ thể, kể từ ngày 22/7, cơ quan này chỉ thực hiện thêm một phiên giao dịch bán tín phiếu trị giá 12.000 tỷ đồng, qua đó rút về lượng tiền VNĐ tương ứng vào phiên 4/8. Ở chiều ngược lại, NHNN đã thực hiện mua tổng cộng gần 70.000 tỷ đồng tín phiếu, qua đó bơm ra thị trường lượng tiền Đồng tương đương.

Như vậy, tính trong gần một tháng qua, NHNN đã bơm ròng xấp xỉ 50.000 tỷ đồng thông qua kênh mua - bán tín phiếu.

Hàng chục nghìn tỷ đồng này đã bổ sung đáng kể thanh khoản cho các ngân hàng thương mại thời gian qua, chưa kể tới hàng chục nghìn tỷ đồng tín phiếu khác NHNN bán ra trước đó đến hạn thanh toán (theo ước tính của SSI Research vào khoảng 47.000 tỷ đồng).

Chính lượng lớn tiền Đồng quay trở lại thị trường này đã khiến lãi suất liên ngân hàng đảo chiều từ cuối tuần trước.

Trước biến động đột ngột này, NHNN cũng lập tức can thiệp vào thị trường với việc giảm lượng tín phiếu mua về từ ngày 10/8 và chính thức đảo chiều dòng tiền trên kênh này trong phiên 12/8 với việc bán ra 9.700 tỷ đồng tín phiếu kỳ hạn 7 ngày, lãi suất 2,6%/năm, qua đó rút về lượng tiền Đồng tương ứng.

Ở chiều ngược lại, NHNN vẫn thực hiện mua tín phiếu 7 ngày với một thành viên thị trường, qua đó bơm 364,52 tỷ đồng hỗ trợ thanh khoản cho thành viên này. Tuy vậy, lãi suất nhận tiền từ NHNN cũng đã giảm về vùng 3,8%/năm.

Xét trên biểu đồ giao dịch tín phiếu 2 tháng gần đây, NHNN đã liên tục đảo chiều dòng tiền bơm - rút để điều tiết lãi suất liên ngân hàng, từ đó gián tiếp tác động đến tỷ giá USD/VNĐ trong nước. Đặc biệt trong bối cảnh áp lực tỷ giá vẫn lớn khi Cục Dự trữ Liên bang Mỹ (FED) đang trong xu thế tăng lãi suất để kìm lạm phát.

Nhận định về hiện tượng này, ông Trần Ngọc Báu, CEO WiGroup, cho biết NHNN đang làm mọi cách để kiểm soát tỷ giá USD/VNĐ. Vị chuyên gia cho rằng có thể ngay từ đầu cơ quan quản lý tiền tệ không nghĩ rằng tỷ giá có thể biến động mạnh như vậy, nên cơ quan này đã không có những biện pháp can thiệp đủ mạnh vào thị trường.

“Đến khi thị trường phản ánh thái quá thì các biện pháp can thiệp hiện tại đã không thể can thiệp đủ sâu, buộc NHNN phải dùng nhiều biện pháp hơn để điều tiết thị trường”, ông Báu nói.

CEO WiGroup ước tính NHNN đã bán khoảng 15 tỷ USD từ Dự trữ ngoại hối để ổn định tỷ giá, tương đương khoảng 13%. Trong quý III, cơ quan quản lý tiền tệ có thể tiếp tục bán ra USD nhưng đến quý IV thị trường này có thể được xoa dịu.

Đánh giá về động thái bơm - rút tiền VNĐ của NHNN, ông Báu cho rằng nếu nhìn 3 năm gần đây, cơ quan quản lý tiền tệ đã duy trì chính sách nới lỏng toàn bộ nên diễn biến đảo chiều liên tục của dòng tiền Đồng trên kênh OMO thời gian qua là bất thường. Tuy nhiên, nếu nhìn xa hơn từ năm 2009-2011, việc NHNN vừa bơm vừa rút tiền, hay bơm rút đảo chiều liên tục là chuyện bình thường.

Vị chuyên gia cho rằng những thay đổi liên tục trong việc can thiệp vào thị trường tiền tệ của NHNN thời gian qua vẫn nhằm mục tiêu chính là ổn định tỷ giá, giảm áp lực lạm phát và kiểm soát các chỉ tiêu vĩ mô.

Theo vtc.vn

Tin cùng chuyên mục

- Ngân hàng CSXH chi nhánh tỉnh: 43 tập thể, cá nhân được biểu dương, khen thưởng 25.03.2025 | 20:04 PM

- Ngân hàng CSXH chi nhánh tỉnh tiếp đoàn nghiên cứu của Viện Ngân hàng Phát triển nông nghiệp và nông thôn Ấn Độ 25.02.2025 | 15:42 PM

- Mức giảm trừ gia cảnh nộp thuế phải nâng lên ít nhất 18 triệu đồng/tháng 12.02.2025 | 15:42 PM

- Bổ nhiệm Giám đốc Ngân hàng Chính sách xã hội chi nhánh tỉnh 05.02.2025 | 17:58 PM

- Đồng chí Phó Chủ tịch thường trực UBND tỉnh: Kiểm tra, động viên công tác quyết toán cuối năm tại một số ngân hàng 30.12.2024 | 18:44 PM

- Vũ Thư: Tổng thu ngân sách nhà nước 10 tháng đạt 184% dự toán 11.11.2024 | 17:15 PM

- Cục Thuế tỉnh: Khen thưởng 26 doanh nghiệp có thành tích nộp thuế tiêu biểu 23.10.2024 | 14:58 PM

- Thông báo tuyển dụng 13.09.2024 | 10:36 AM

- Thành phố: Dư nợ cho vay ưu đãi tăng 6,35% 11.07.2024 | 17:11 PM

- Sacombank Thái Bình: Góp sức phát triển kinh tế - xã hội 28.04.2024 | 16:45 PM

Xem tin theo ngày

-

Đặc sắc chương trình nghệ thuật kỷ niệm 110 năm ngày sinh Tổng Bí thư Nguyễn Văn Linh và chào mừng hợp nhất tỉnh Hưng Yên và tỉnh Thái Bình

Đặc sắc chương trình nghệ thuật kỷ niệm 110 năm ngày sinh Tổng Bí thư Nguyễn Văn Linh và chào mừng hợp nhất tỉnh Hưng Yên và tỉnh Thái Bình

- Chủ tịch Ủy ban Trung ương MTTQ Việt Nam Đỗ Văn Chiến thăm làm việc tại phường Phố Hiến

- Công bố nghị quyết, quyết định của Trung ương, địa phương về sáp nhập đơn vị hành chính cấp tỉnh, cấp xã và kết thúc hoạt động cấp huyện

- Báo Thái Bình - Một hành trình với những mốc son lịch sử

- Thư tòa soạn

- Công bố quyết định của Bộ trưởng Bộ Công an, Giám đốc Công an tỉnh về công tác tổ chức, cán bộ

- Khởi công dự án nhà máy đốt chất thải rắn phát điện công nghệ hiện đại tại xã Thụy Trình

- Khởi công dự án đầu tư xây dựng sân golf Cồn Vành và dự án đầu tư xây dựng khu bến cảng hàng lỏng Ba Lạt

- Việt Nam nâng tầm vị thế tại Hội nghị quốc tế về biển và đại dương

- Hội thảo khoa học: Đồng chí Nguyễn Văn Linh – Nhà lãnh đạo kiên định, sáng tạo của Đảng và cách mạng Việt Nam